光大期货:2月2日有色金属日报

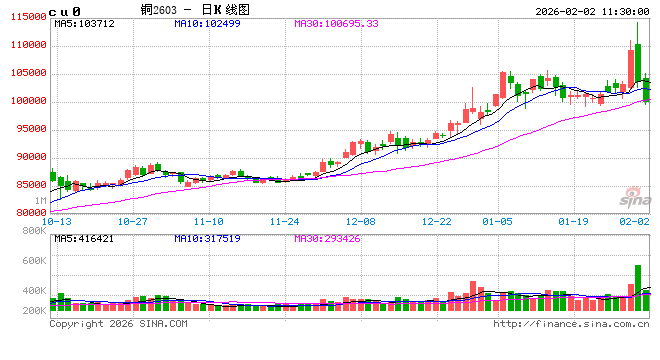

铜:节前调整 行稳致远

(展大鹏,从业资格号:F3013795;交易咨询资格号:Z0013582)

1、宏观。海外方面,美联储1月议息会议落地,不降息符合预期,但市场关注点放在未来美联储主席人选上。在特朗普政府的施压下,市场一度对未来美联储维系宽松预期充满期待,但随着悬念落地,凯文·沃什被突然提名为下一任主席人选,一度扭转了市场对美联储未来货币政策的宽松预期,导致美元短期走强,并触发了贵金属市场的历史级调整,并造成对铜市场的冲击。另外,地缘政治在开年首月表现较为突出,特别是格陵兰岛事件导致欧美裂痕扩大,美债一度遭到抛售,美股债汇“三杀”并左右市场情绪。国内方面,1月,中国制造业采购经理指数(PMI)、中国非制造业商务活动指数和中国综合PMI产出指数分别为49.3%、49.4%和49.8%,比上月下降0.8个、0.8个和0.9个百分点,经济景气度季节性回落,但高技术制造业保持强劲,由此政策稳增长预期升温,市场关注后续可能的降息降准及财政加力措施。

2、基本面。铜精矿方面,国内TC报价仍处历史极低位,表明铜精矿紧张情绪始终未能缓解,成为当前基本面的强支撑因素之一。精铜产量方面,2月电解铜预估产量114.35万吨,环比下降0.3%,同比增加8.1%。进口方面,国内12月精铜净进口同比下降48.44%至20.18万吨,累计同比下降15.21%;12月废铜进口量环比增加14.81%至23.9万金属吨,同比增加9.88%,累计同比增加4.12%。库存方面来看,截止1月30日全球铜显性库存较12月末统计增加18万吨至109.4万吨;其中LME库存增加27550吨至174975吨;Comex库存增加72269吨至524102吨;国内精炼铜社会库存月度增加8.39万吨至32.28万吨,保税区库存下降0.36万吨至7.19万吨。需求方面,因铜价持续高位,市场维系刚性采购需求,但也可以看到随着铜价调整,采购意愿明显回升。

3、观点。开年首月,铜市场基本面正呈现出典型的“强预期”与“弱现实”格局,特别是2月因中国春节假期及铜价持续性高位,弱现实更为明显。但1月贵金属的狂欢仍传导至铜市场,铜较强的金融属性成为铜价关键扰动因素,成为“弱现实”下多头的胜负手。我们也可以看到随着贵金属的历史级调整,铜价也难免受到冲击调整,虽然调整力度弱于贵金属,但1月份以来主要由资金推动行情的涨幅部分很有可能受到挑战。进入2月份,市场将首先消化贵金属调整带来的冲击,也面临基本面方面疲软的现货、持续累积的库存以及春节前后的需求真空,构成了价格短期回调的压力,市场或将测试95000~100000元/吨的支撑力度。但矿端刚性约束和远期需求的确定性,使得任何大幅下跌都会吸引长期配置资金和产业买盘的介入,这也意味着春节前后的调整,将为铜价中长期上涨带来更为坚实的基础。

镍&不锈钢:成本坚挺 情绪拖累

(朱希,从业资格号:F03109968;交易咨询资格号:Z0021609)

1、供给:菲律宾矿山FOB 招标价周中再度大幅跳涨,矿以 FOB 50 美元/湿吨的价格成交,对 2 月内贸镍矿的升水预期已拉涨至+28~+30 美元/湿吨,周内镍铁市场成交价格1050-1070元/镍点。2月预计电解镍产量环比下降5%至35800吨 ;2月预计国内镍生铁产量环比下降12%至2万镍吨

2、需求:新能源方面,周度三元材料产量环比减少203吨至18053吨,库存环比减少177吨至18691吨;周度动力电池环比下降0.4%至26.4GWh,铁锂环比下降0.5%至 20.4GWh,三元环比持平至6GWh;据smm,2月三元材料排产环比下降14.6%至69250吨。不锈钢方面,月度价格均有上涨,周度价格多数持平;全国主流市场不锈钢89仓库口径社会总库存95.3万吨,周环比增加3.37%,其中300系环比增加1.7万吨至61.67万吨;2月不锈钢粗钢产量环比下降22.6%至265万吨,其中200系环比下降24%至77.5万吨,300系环比下降26.7%至131.59万吨,400系环比下降8.2%至61万吨,理论利润维持相对高位。

3、库存:周内LME库存增加2556吨至286284吨;沪镍库存增加22吨至46876吨,社会库存增加4349吨至70643吨,保税区库存减少500吨至1700吨

4、观点:市场情绪回落拖累镍价下跌,但基本面来看镍矿、镍铁价格成交走强,或存在资源供给偏紧的担忧,边界成本支撑继续抬升。不锈钢来看,二月春节因素影响,不锈钢周度库存累库,但供给端多有检修;新能源方面,MHP价格坚挺,硫酸镍成本支撑相对较强,但现货采销相对冷清,三元材料产量也同样预计环比走弱。总体来看,尽管当前市场情绪拖累,阶段性需求环比转弱,但成本支撑依旧坚实,对价格来说预计仍有较强支撑,关注成本线附近轻仓试多机会,关注市场情绪。

氧化铝&电解铝&铝合金:节假缓冲,先抑后扬

(王珩,从业资格号:F3080733;交易咨询资格号:Z0020715)

1.供给:据SMM,预计1月国内冶金级氧化铝运行产能8882万吨,产量749万吨,环比下滑0.4%,同比下滑1.2%。山东、山西及河南厂家均出现检修降负荷动作;1月国内电解铝运行产能提升至4410万吨,产量398万吨,环比增长3.1%,同比增长7.7%,铝水比回落至75.1%。印尼新投项目爬产,国内新疆内蒙技改项目爬产,电解铝日产延续高位提升。

2.需求:高价和环控稀释备货表现,1月铝下游加工企业平均开工率60.2%,环比12月下调0.85%。其中铝板带开工率上调1%至65.3%,铝箔开工率上调1.05%至70.9%,铝型材开工率下调3.98%至47.6%,铝线缆开工率下调0.5%至60.1%。再生铝合金开工率下调1.55%至60.1%。铝棒加工费全线下调50-350元/吨;铝杆加工费多地持稳,河南上调50元/吨。

3.库存:交易所库存方面,1月氧化铝累库1.53万吨至13.5万吨;沪铝累库8.7万吨至21.7万吨;LME去库1.4万吨至49.8万吨。社会库存方面,氧化铝月度累库8.5万吨至22.7万吨;铝锭月度累库13.7万吨至78.2万吨;铝棒月度累库10.45万吨至24.4万吨。

工业硅&多晶硅:供需双弱,情绪悲观

(王珩,从业资格号:F3080733;交易咨询资格号:Z0020715)

1月工业硅期货震荡偏弱,截至30日主力收于8850元/吨,月度跌幅0.11%;多晶硅期货震荡走弱,月内主力收于47140元/吨,月度跌幅18.6%。现货全线持稳,现货全线持稳,其中不通氧553持稳在8950元/吨,通氧553持稳在9400元/吨,421持稳在9900元/吨。多晶硅P型下调0.1万元/吨至4.8万元/吨,N型下调0.45万元/吨至5.5万元/吨。

1.供给:据百川,预计1月国内工业硅产量33.3万吨,环比下滑6.4%,同比增长11.5%,。月度开炉数减少33台至210台,开炉率下滑4.15%至26.4%。西北地区,新疆大厂月内关停23台矿热炉,陕西新开2台,新开2台,西北总计173台硅炉在产;西南地区,云南延续12台矿热炉在产,四川关停7台,西南总计12台硅炉在产。其他地区,内蒙关停7台,河南关停1台。

2.需求:1月多晶硅产量下滑3.38万吨至8.31万吨,同比下滑12.6%,环比下滑28.9%。1月DMC产量下滑2.21万吨至18.3万吨,同比下滑21%,环比下滑10.8%。监管及行业自律要求下,硅料厂继续下调开工,下游订单收缩,对高价较为抵触,1月订单仍在协商,实际成交寥寥,仍以完成前期订单为主,下游仅低库存企业出现补库行为。有机硅达成错峰减产并一致提价,下游选择顺势备货对冲后期采购成本上涨压力,单体厂订单推进节奏大幅改善,部分订单已经签至2月。

3.库存:交易所方面,1月工业硅整体累库1.86万吨至6.97万吨,多晶硅累库13.7万吨至25.3万吨。社库方面,1月工业硅整体去库1.68万吨至43.9万吨,其中厂库去库1.58万吨至25.03万吨;黄埔港累库2000吨至5.9万吨,天津港去库1000吨至7.9万吨,昆明港去库1000吨至5.1万吨。多晶硅月度累库2.47吨至33.3吨。

碳酸锂:基本面维稳 波动率新高

(朱希,从业资格号:F03109968;交易咨询资格号:Z0021609)

1、供给:周度产量环比减少648吨至21569吨,其中锂辉石提锂环比减少670吨至13244吨,锂云母产量环比减少50吨至2832吨,盐湖提锂环比增加90吨至3205吨,回收料提锂环比减少18吨至2288吨。根据SMM,2月电池级碳酸锂排产环比下降17.6%至58835吨,工业级碳酸锂环比下降12.7%至23095吨。

2、需求:周度三元材料产量环比减少203吨至18053吨,库存环比减少177吨至18691吨;周度磷酸铁锂产量环比增加904吨至88223吨,库存环比增加229吨至96819吨。据SMM,2月三元材料排产环比下降14.6%至69250吨,磷酸铁锂环比下降10.7%至354000吨;三元动力电池环比下降14.3%至24.84GWh,铁锂动力电池环比下降10.8%至79.71GWh,铁锂储能环比下降8.8%至57.46GWh。

3、库存:周度碳酸锂社会库存环比减少1414吨至107482吨,其中下游环比增加3007吨至40599吨,其他环节减少3590吨至47880吨,上游环比减少831吨至19003吨。

4、观点:政策端,1月27日,国家发改委、国家能源局发布《关于完善发电侧容量电价机制的通知》(发改价格〔2026〕114号),明确新型储能按照可靠容量获得容量电价。理性来看,无论是政策导向还是在抢出口预期下需求排产旺盛,以及此前春节临近下游库存天数维持近几年最低水平,是短期对价格的较强驱动,但受到整体市场情绪走弱以及持仓扰动的影响下,价格快速回落,现货成交量大幅增加。截至上周四,下游库存周转天数由9.6天上升至10.8天,考虑周五对下游贸易成交约1万吨,以成交作为货权转移的标准,并统计给下游库存的情况计算,库存周转天数基本可以与去年相差不大,因此节前备货需求可能已经基本满足。从2月排产来看基本符合预期,预计去库0.95万吨左右,短期价格下方空间或为有限;从中期来看,在终端负反馈没有显现之前,下游和电池厂备货需求有进一步放大需求;建议关注降波后的右侧机会。